Какие кредиты можно финансировать поновой, на что глядят банки и стоит оно того

Рефинансирование займов — заманчивое предложение: можно или понизить кредитную нагрузку, или сберечь, или и то и это.

Рефинансирование, либо перекредитование, — это получение нового займа, которым запираются старые кредиты. Последних быть может несколько, а новым кредитором выступает как тот же самый банк, так и иной.

Обычно кредиты финансируют по новой с 2-мя целями:

- Понизить нагрузку на домашний бюджет — если текущий платеж очень большой, можно взять кредит на больше длинный срок, чтоб платить меньше.

- Сберечь в дальнейшем — если ставки с момента дизайна займа значительно снизились. К примеру, оформлен кредит под девятнадцать процентов годовых — его можно переоформить под одиннадцать процентов. Каждомесячный платеж остается таким же, а итоговая переплата будет меньше.

В статье я рассмотрю индивидуальности программы, расскажу, как случается рефинансирование и что необходимо знать заемщику, перед оформлением займа.

Ясно и просто обо всем, что касается ваших средств: от инвестирования до экологии Начать обучаться

В чем индивидуальности рефинансирования

Помогает не выйти в просрочку

Время от времени человек желает резвее рассчитаться по кредиту, потому заключает контракт на маленький срок, к примеру на 36 месяцев. Однако при этом каждомесячный платеж большой — если понижается доход, кредит становится трудно обслуживать. В подобном положении можно оформить новый кредит с больше длительным сроком и понизить платеж. Однако если вырастает срок, то вырастает и переплата.

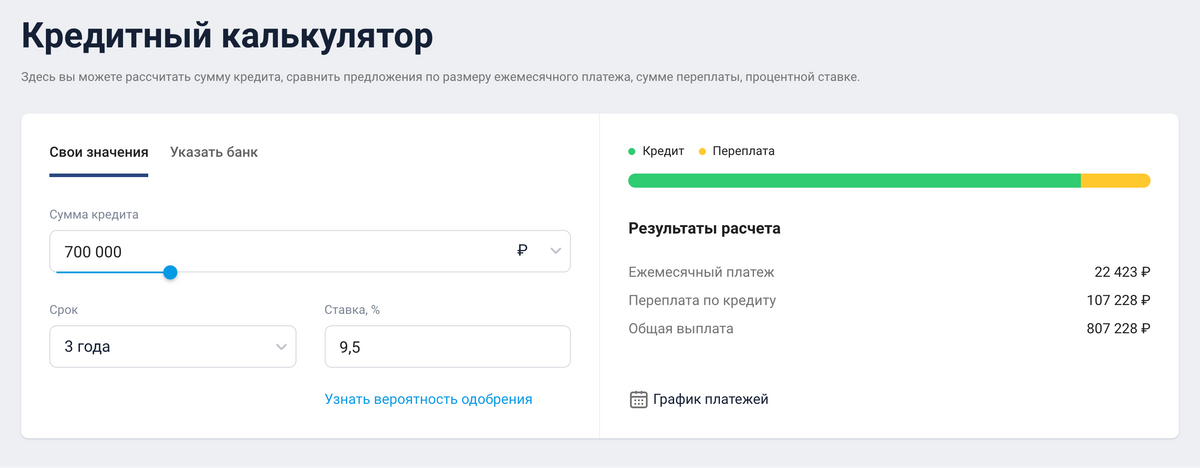

Кредит 700 000 Р на 3 года под 9,5 % годовых — каждомесячный платеж 22 423 Р. Источник: banki.ru

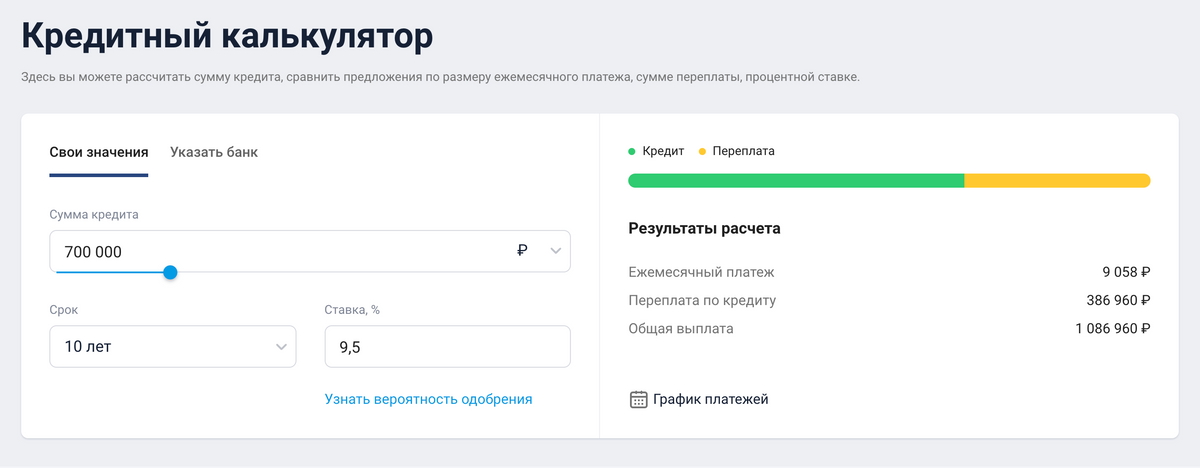

Кредит 700 000 Р на 3 года под 9,5 % годовых — каждомесячный платеж 22 423 Р. Источник: banki.ru Та же сумма и под тот же процент, но на десять лет. Каждомесячный платеж уменьшился до 9058 Р, при этом переплата выросла с 107 228 Р до 386 960 Р

Та же сумма и под тот же процент, но на десять лет. Каждомесячный платеж уменьшился до 9058 Р, при этом переплата выросла с 107 228 Р до 386 960 Р

Большой срок займа совершенно не означает, что человек так и будет осуществлять выплаты по займу все десять лет. Можно затушить раньше срока: к примеру, если взять кредит на десять лет, а платежи заносить в соответствии с графиком, который предусмотрен для 3-х летнего займа, то итоговая переплата будет как по кредиту на 3 года.

Если платеж по текущему кредиту оказался совершенно неподъемным и есть риск выйти в просрочку, стоит перекредитоваться на больший срок даже с повышением ставки: переплата возрастет, зато информация о кредитных обязательствах сохранится положительной.

Ранее банки обычно ограничивали срок потребительских займов пятью годами, но в ближайшее время стали выдавать кредиты и на больший срок — до 10 и даже пятнадцать лет.

Помогает сберечь. Если с момента дизайна займа ставки на рынке снизились, можно оформить рефинансирование, даже если текущий платеж устраивает. Суть в том, что процент по кредитному договору прямо оказывает влияние на итоговую переплату и если есть возможность платить меньше процентов, стоит этим пользоваться.

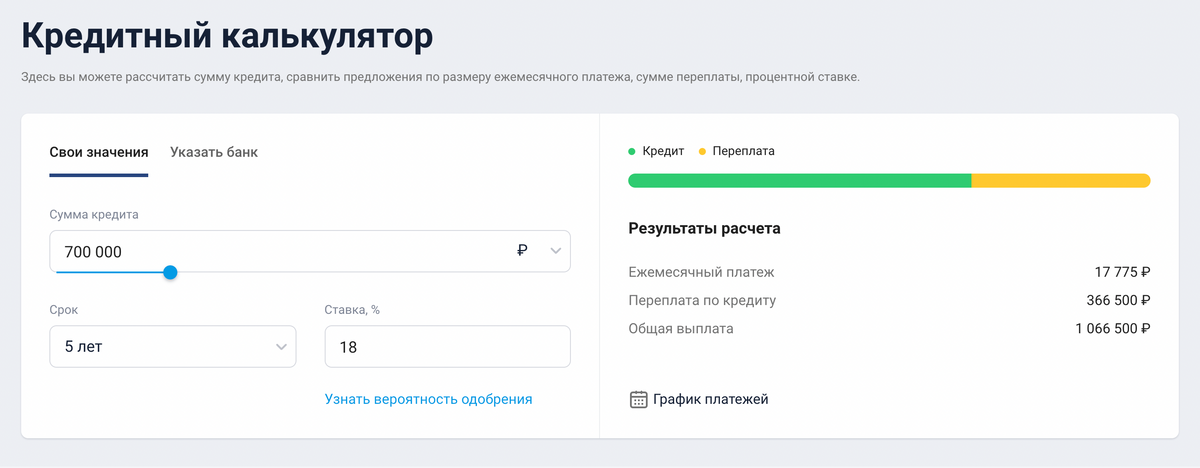

Старый кредит: при ставке восемнадцать процентов общая переплата по кредиту составит 366 500 Р

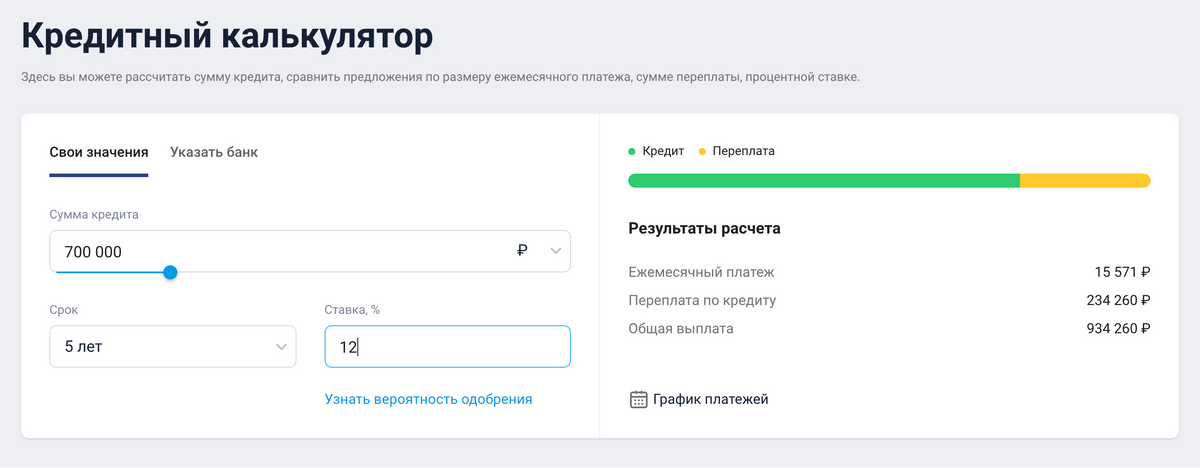

Старый кредит: при ставке восемнадцать процентов общая переплата по кредиту составит 366 500 Р Новый кредит под двенадцать процентов: переплата уменьшилась больше чем на 130 тысяч. Каждомесячный платеж тоже снизился. А если заносить подобные же каждомесячные платежи, как до рефинансирования, переплата будет еще меньше и кредит закроется резвее

Новый кредит под двенадцать процентов: переплата уменьшилась больше чем на 130 тысяч. Каждомесячный платеж тоже снизился. А если заносить подобные же каждомесячные платежи, как до рефинансирования, переплата будет еще меньше и кредит закроется резвее

Дает возможность получить доп наличные

Для переманивания клиентов банки идут на различные скидки, также дают получить доп наличные по той же ставке, по которой проведут рефинансирование. К примеру, если у заемщика есть долг по старенькому кредиту в размере 150 000 Р, иной банк может предложить ему оформить кредит на 300 000 Р: половину перечислят на счет старенького банка, чтоб закрыть кредит, а половину выдадут наличными.

Это любопытно, если с перекредитованием и доп наличными общая сумма отчислений не возрастет.

Финансировать поновой можно несколько займов сходу

Каждый кредитор сам устанавливает наибольшее число договоров, которые готов перевести на сервис. Для одних банков — до 10 займов, для остальных — до 5. А кое-где и совсем финансируют поновой хоть какое число займов. После подписания контракта банк сам переведет средства по обозначенным в справках реквизитам прошлых кредиторов либо выдаст потребительский займ — и заемщик без помощи других закроет посторонние обязанности. Четкие условия зависят от программы и банка.

Не все банки готовы финансировать поновой свои кредиты

Перекредитование понижает опасности просрочки, а это означает, что банк не будет возмещать задолюность через суд. По-видимому, что банку это прибыльно, но не любая финансовое учреждение готова финансировать поновой свои же кредиты, которые оформлены клиенту до этого по больше высочайшей ставке.

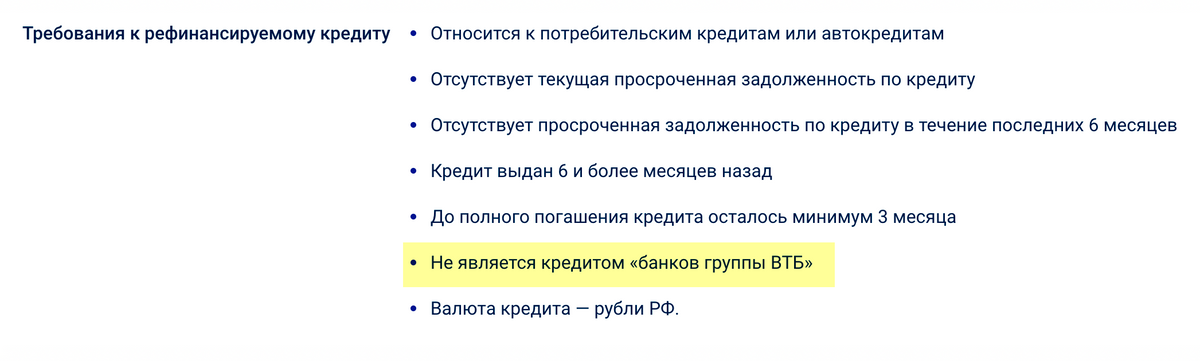

Условия программы «Почта-банка»: рефинансируемые кредиты не должны быть кредитами ВТБ. Источник: pochtabank.ru

Условия программы «Почта-банка»: рефинансируемые кредиты не должны быть кредитами ВТБ. Источник: pochtabank.ru

Главные отличия рефинансирования от потребкредита и реструктуризации

Бывает, что заемщики не соображают различия меж рефинансированием, реструктуризацией и оформлением нового потребительского займа. Однако у этих банковских услуг есть принципиальные различия.

Отличия рефинансирования от реструктуризации

Практически рефинансирование — это открытие нового займа взамен 1-го либо нескольких старых. А реструктуризация — это изменение критерий работающего займа.

В чем разница меж рефинансированием и реструктуризацией?

Рефинансирование помогает понизить кредитную нагрузку либо сделать лучше условия кредитного контракта — эта процедура не непременно связана с финансовыми затруднениями клиента. К тому же финансировать поновой можно только кредит, в соответствии с которым не было просрочек.

При этом, реструктуризация — это процедура, которую банк применяет к проблемному заемщику. Если клиент не может платить по кредиту, банк идет навстречу и наращивает срок займа либо дает отсрочку по уплате процентов. За подобные услуги кредитор может начислить штрафы либо доп проценты.

Отличия рефинансирования от потребительского займа

Перекредитование почти во всем схоже с традиционным потребительским кредитом — оба продукта беззалоговые. Однако есть принципиальные отличия:

- Рефинансирование — это, на самом деле, мотивированной кредит. Банк просит сообщить, что приобретенным кредитом человек закроет конкретно старый долг. Время от времени заемщик должен предоставить справку о погашении рефинансируемых займов, а бывает, что кредитор сам все инспектирует.

- У почти всех кредиторов строгие требования к отсутствию просрочек в принципе по рефинансируемым кредитам за 6—12 месяцев. По обыденным потребительским займам этого обязательного условия банки не указывают.

Какие кредиты можно финансировать поновой

Перекредитовать можно хоть какой вид займа:

- Кредитную карту.

- Потребительский кредит.

- Кредит на покупку машины.

- Кредит под залог недвижимого имущества.

- Ипотеку — однако большая часть банков выделяют рефинансирование ипотеки в некоторый продукт, есть кредиторы, которые могут финансировать поновой залоговые кредиты — ипотеку либо автокредит — потребительским займом.

Почти все зависит от политики финучреждения. Одни банки берут на погашение любые соглашения, остальные ограничиваются потребкредитами и кредитными картами. А есть банки, рефинансирующие только потребительские займы и автокредиты.

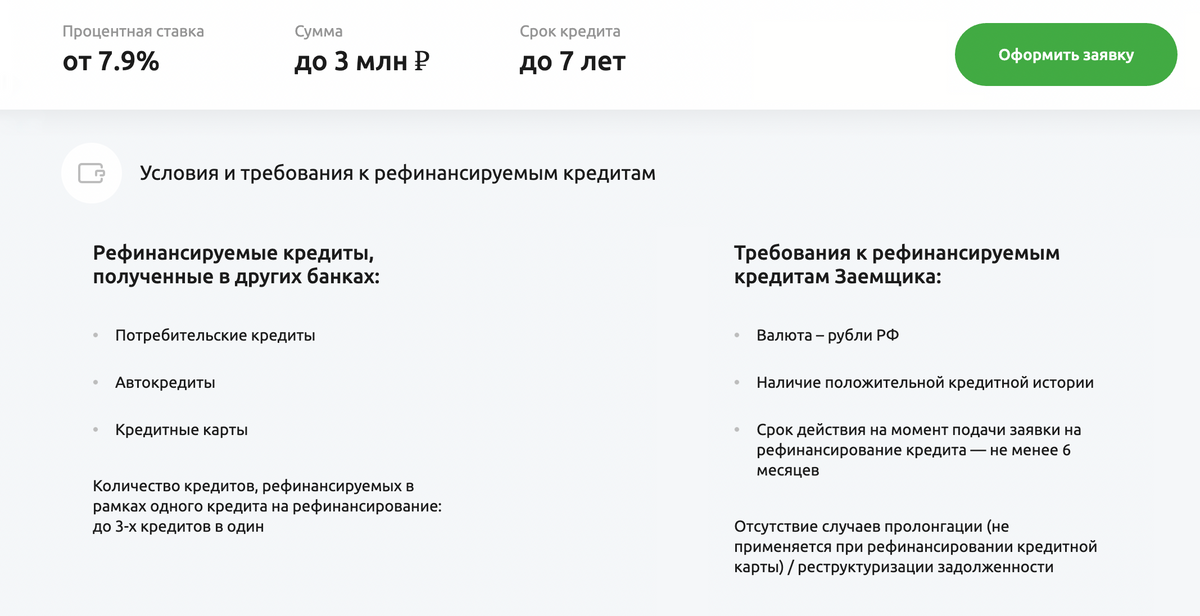

На интернет-ресурсе РСХБ перечислены все типы займов, которые воспримут на погашение: кредитные карты, автокредиты либо потребкредиты. Источник: retail.rshb. ru

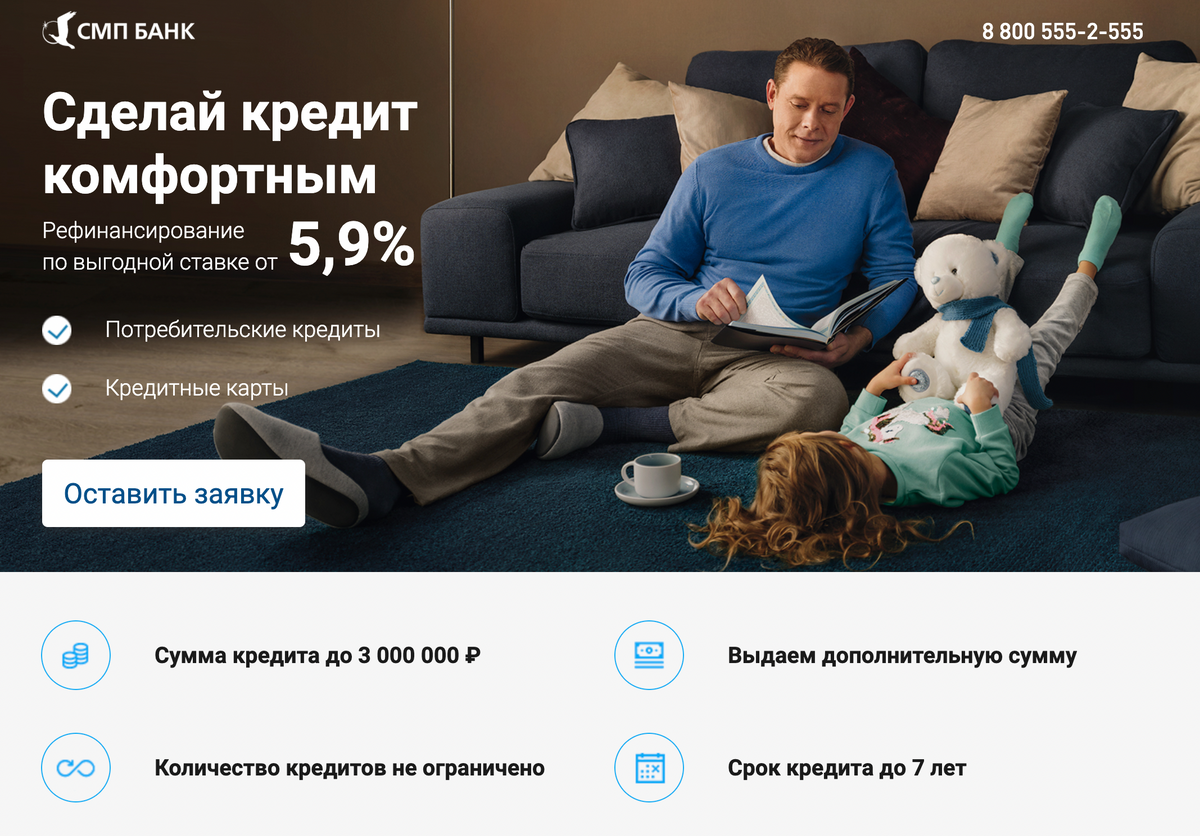

На интернет-ресурсе РСХБ перечислены все типы займов, которые воспримут на погашение: кредитные карты, автокредиты либо потребкредиты. Источник: retail.rshb. ru СМП Банк готов перекредитовать только карты и потребительские кредиты. Источник: refinance. smpbank. ru

СМП Банк готов перекредитовать только карты и потребительские кредиты. Источник: refinance. smpbank. ru

Какие кредиты нельзя финансировать поновой

У большей части кредиторов есть общие требования к кредитам, которые не воспримут на погашение.

Микрозаймы, которые выдавались МФО либо МКК. Банки принимают на погашение только кредиты, которые выдавались банками.

С реструктуризацией. Сюда можно отнести и услугу «кредитные каникулы». Суть в том, что каникулы, продление и иные такие функции равняются к реструктуризации. Это может помешать финансировать поновой контракт, где употреблялся отложенный платеж. Ведь перенос платежа — нехороший фактор, свидетельствующих про то, что у должника есть денежные сложности.

Но на погашение ипотеки это правило распространяется не постоянно. Залоговый кредит несет меньше рисков для кредитора, и некоторые банки готовы работать с такими критериями.

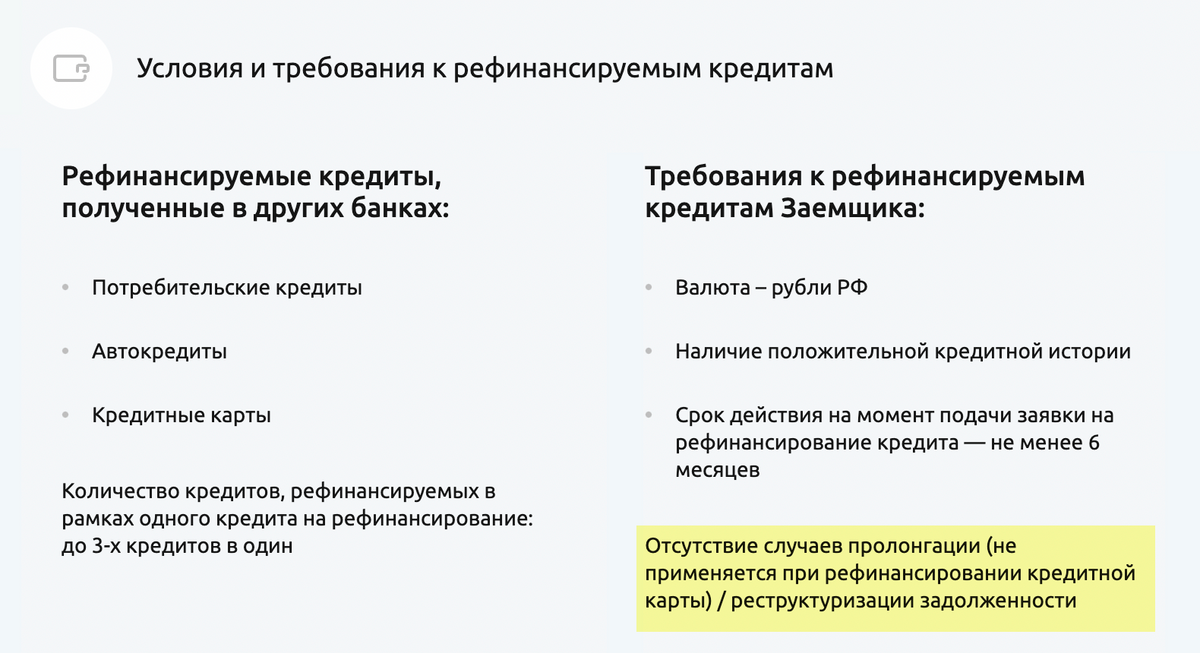

На интернет-ресурсе РСХБ в требованиях к рефинансируемым кредитам обозначено, что на сервис не принимаются соглашения, по которым была реструктуризация либо продление. Источник: retail.rshb.ru

На интернет-ресурсе РСХБ в требованиях к рефинансируемым кредитам обозначено, что на сервис не принимаются соглашения, по которым была реструктуризация либо продление. Источник: retail.rshb.ru

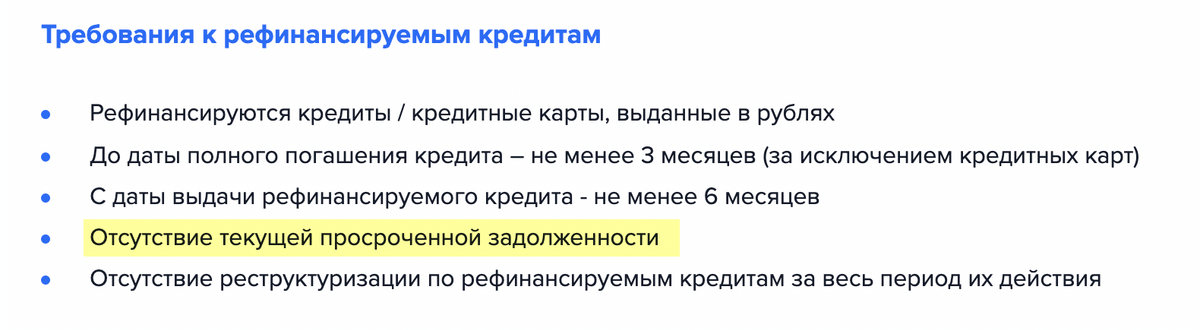

Требования к рефинансируемым кредитам и информации о кредитных обязательствах клиента

У всех банков общие либо идентичные требования к кредитам, которые клиент желает финансировать по новой. В числе прочего, они могут предъявлять особые требования к нраву либо качеству информации о кредитных обязательствах клиента, которому готовы предложить перекредитование. Главные характеристики, по которым принимаются кредиты на погашение, указывают в общих критериях программы либо в тарифах. Рассмотрим эти условия тщательно.

Отсутствие текущей просроченной задолженности. Бывает, клиенты считают, что можно финансировать по новой кредиты, по которым есть активные просрочки. Однако рефинансирование предназначено не для этого: ни один банк не возьмет на сервис кредиты, по которым есть текущая просроченная долг.

Как гасить просрочки, чтоб информация о кредитных обязательствах стала лучше? Газпромбанк не финансирует поновой кредит, в соответствии с которым есть текущая просроченная долг. Такое же требование встречается у почти всех кредиторов. Источник: gazprombank.ru

Газпромбанк не финансирует поновой кредит, в соответствии с которым есть текущая просроченная долг. Такое же требование встречается у почти всех кредиторов. Источник: gazprombank.ru

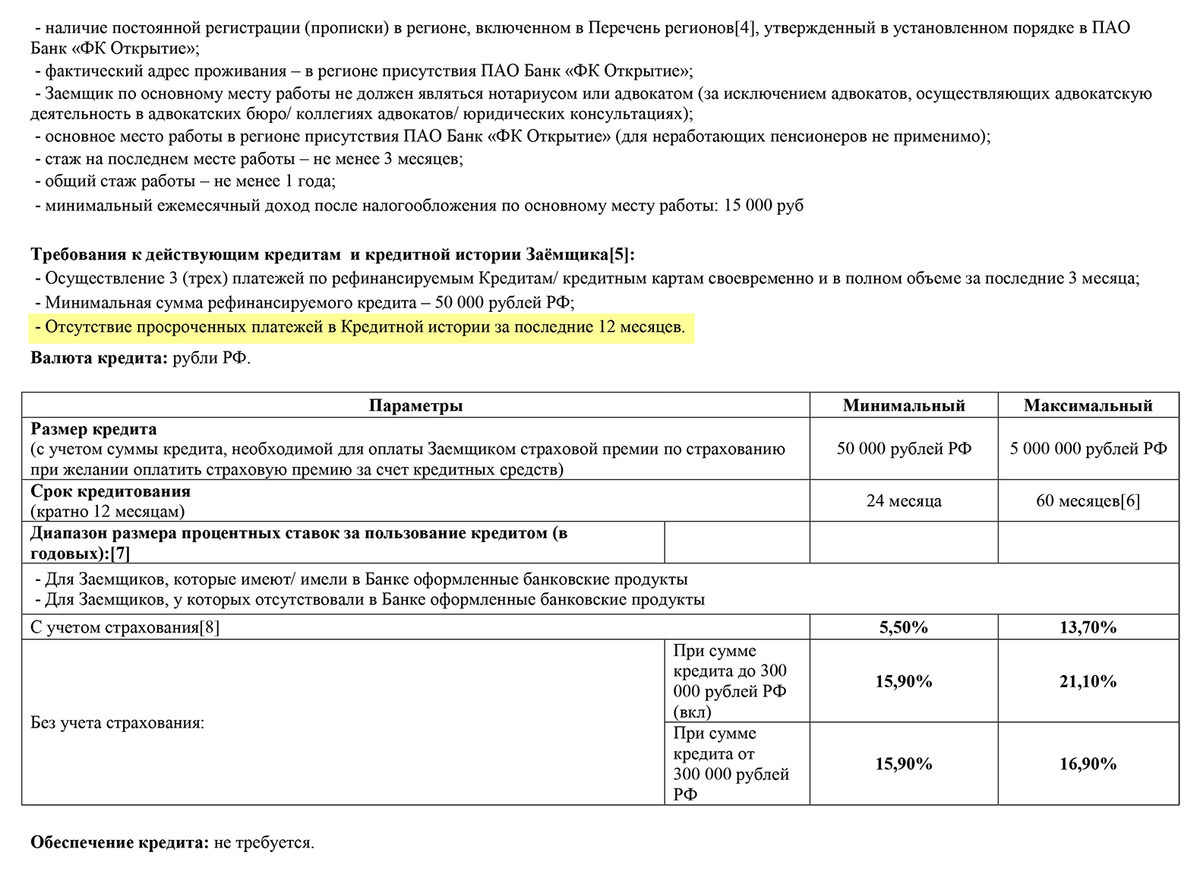

Отсутствие просроченной задолженности по кредитам за прошедшие 6—12 месяцев. Подобное условие обычно не указывают в требованиях к потребительскому кредиту, а вот в программе рефинансирования оно встречается нередко.

Одни банки выдвигают подобное требование только к рефинансируемым кредитам, остальные — в принципе ко всем обязанностям потенциального заемщика. Другими словами информация о кредитных обязательствах за прошедшие 6—12 месяцев при подобном положении обязана быть безупречной. Продолжительность просрочки быть может непринципиальна: обычно учитывают сам факт того, что она была.

Срок, за который глядят просрочки, у всех банков различный, но обычно это 6—12 месяцев.

На интернет-ресурсе банка «Открытие» в детализированных тарифах можно прочесть условие об отсутствии в информации о кредитных обязательствах просроченных платежей за прошедшие 12 месяцев

На интернет-ресурсе банка «Открытие» в детализированных тарифах можно прочесть условие об отсутствии в информации о кредитных обязательствах просроченных платежей за прошедшие 12 месяцев

Малая сумма долга — от 10 000 Р. Банки устанавливают минимальную сумму задолженности по кредиту, который готовы перекредитовать. Одни банки запрашивают долг более 50 000 Р, а остальные, напротив, понижают пороговую сумму и готовы изучать долг от 10 000 Р.